Tarde venientibus ossa – For those who come late, only the bones -بالنسبة لأولئك الذين يأتون في وقت متأخر، إلا عظام - Los Huesos para los que llegan tarde - Per als que arriben tard, només els ossos

lunes, 31 de diciembre de 2012

jueves, 13 de diciembre de 2012

El 'banco malo' echará a andar con sólo 1.720 millones de dinero privado, de los que 430 son capital puro y el resto deuda subordinada.

El 'banco malo' echará a andar con sólo 1.720 millones de dinero

privado, de los que 430 son capital puro y el resto deuda subordinada.

No obstante, el FROB espera que más entidades se sumen al vehículo en

una nueva ampliación de capital "en los próximos días". Santander aportará 656 millones en total, Caixa pondrá 472, Sabadell 264, Popular 228 y KutxaBank, 100.Como adelantó El Confidencial, BBVA se ha negado definitivamente a entrar en el vehículo.

CLICK TO SEE

CLICK TO SEE

lunes, 10 de diciembre de 2012

El FROB encarga a Citi y Nomura 'desnudar' a Bankia para saber su valor real

Cuánto vale de verdad Bankia? ¿Su capitalización bursátil es la adecuada o es excesiva pese al desplome del 81% en el año? Eso es lo que quiere saber el Fondo de Reestructuración Ordenada Bancaria (FROB) para establecer la tasación exacta

que servirá de medida para el canje de las preferentes y la inyección

de capital público. Ese trabajo de vital importancia ha sido encargado a

Citi, Nomura y a BDO.

El Ministerio de Economía

ha contratado al banco estadounidense, a la entidad japonesa y a la

auditora para que en un tiempo récord le digan qué valen los recursos

propios de Bankia para saber con qué proporción del grupo se quedará el

Estado cuando le aporte los 24.000 millones del rescate aprobado el pasado 28 de noviembre. Aunque se da por supuesto que la participación pública será superior al 90%, calcular el porcentaje exacto es fundamental ya que su posterior venta servirá para devolver el dinero a la Unión Europea.

El encargo solicitado por el FROB a Citi, Nomura y BDO no es solo para saber qué vale Bankia, sino también el Banco Financiero y de Ahorro (BFA). El holding

fue la cabecera cuyos activos se excluyeron el pasado año cuando la

entidad, presidida por aquel entonces por Rodrigo Rato, salió a bolsa.

En esa sociedad se agruparon las principales inversiones financieras,

como Iberdrola o Mapfre, así como la participación de control en el City National of Florida. Ahora, todo tendrá que ser vendido por orden de Bruselas.

Pero

si para el Estado es esencial conocer cuánto vale el negocio bancario

de la extinta Caja Madrid y Bancaja, también lo es para los titulares de

las participaciones preferentes, de la deuda subordinada y de la

perpetua, productos conocidos como híbridos. Según se ha acordado con la

Unión Europea, a esos clientes se les aplicará un descuento sobre el

valor inicial de su inversión que oscila entre el 39% para los que compraron las preferentes, el 46% de la deuda subordinada perpetua y del 14% del resto de emisiones con vencimiento.

A

todos estos afectados se les va a ofrecer el canje obligatorio de sus

títulos por acciones de Bankia, por lo que para ellos será trascendente

saber en cuánto se tasa el banco cotizado. En función de los cálculos

que hagan Citi y Nomura, recibirán más o menos acciones a cambio de sus

deterioradas inversiones en deuda.

Caída insuficiente

Aunque

Bankia se ha desplomado este año un 81% hasta caer hasta los 0,67 euros

por título, fuentes financieras dan por hecho que su valor es realmente

inferior. La entidad presidida ahora por José Ignacio Goirigolzarri

capitaliza 1.345 millones de euros, muy lejos de los 12.000 millones en

lo que se estimó cuando salió a bolsa en julio de 2011. Por tanto, si

los bancos contratados por el FROB resuelven que Bankia aún vale menos,

los preferentistas y los titulares del resto de la deuda percibirán acciones por un precio más bajo.

El test de estrés elaborado por Oliver Wyman determinó que las necesidades de capital del grupo BFA en un escenario adverso son de 24.700 millones de euros,

unas previsiones que se ven aminoradas por la transferencia de activos

al 'banco malo' -que reduce en 200 millones el déficit de recursos

propios- y el canje de híbridos.

La entidad señala que, de este

modo, las necesidades de inyección de dinero público de BFA-Bankia

estarían en 17.959 millones de euros. Después de que el FROB realizara

un anticipo de 4.500 millones, la aportación pendiente de realizar por

fondos públicos es de 13.459 millones de euros.

Todas estas

operaciones supondrán una enorme dilución para todos los inversores de

Bankia, tanto para los accionistas del banco cotizado como para los

inversores de deuda. No obstante, les quedará la esperanza de que se

cumplan las previsiones de Goirigolzarri, quien estima que la

institución financiera volverá a ganar dinero el próximo año. Más aún,

confía en obtener un beneficio de 1.200 millones en 2015, ejercicio en el que volvería a pagar dividendos.

viernes, 7 de diciembre de 2012

Bruselas estima que los pisos en España deben tener un descuento del 75%

Las valoraciones que ha utilizado la Comisión Europea para calcular las

ayudas públicas a la banca española estiman unos descuentos muy

inferiores a los utilizados para fijar los precios de transferencia al

'banco malo' (Sareb). Si la media era del 50% para todos los activos

traspasados en el diseño del vehículo, Bruselas estima que para llegar a

precios de mercado este porcentaje debería irse hasta el 72%.

Extrapolando las proporciones de crédito promotor y de inmuebles

adjudicados del balance de Sareb, se puede estimar que para estos

últimos el recorte alcanza en torno al 85%, y concretamente el 75% en el

caso de los pisos terminados.

Así se

desprende de las cantidades estimadas por la Comisión en concepto de

ayudas públicas, hasta llegar a un total de 67.000 millones. El Confidencial informó la semana pasada de que la diferencia entre esos 67.000 y el dinero que van a recibir efectivamente los bancos se debe a que los descuentos aplicados por el 'banco malo' son superiores a los que Bruselas considera de mercado; y cualquier cantidad entregada por encima de precios de mercado se considera ayuda de Estado, según la normativa comunitaria.

En concreto, hay 18.000 millones de ayudas públicas atribuibles a esta diferencia

entre los descuentos de mercado y los de Sareb, una vez restados de los

67.000 millones los 37.000 otorgados por Europa a las cuatro entidades

nacionalizadas -BFA-Bankia, CatalunyaCaixa, NovaGalicia y Banco

Valencia- y los 12.000 que les ha inyectado hasta ahora el FROB.

Contando con que el descuento medio aplicado por la Sareb es del 50% y

con que se han traspasado 40.695 millones netos por estas cuatro

entidades, se puede calcular que el descuento implícito en las ayudas de

Estado calculadas por Bruselas es del 72%.

Teniendo

en cuenta el porcentaje de activos que suponen el crédito promotor

(34.900 millones netos tras los descuentos del traspaso a Sareb,

incluyendo sano y moroso) y los inmuebles adjudicados (9.500 millones),

los cálculos realizados por varios expertos concluyen que los descuentos

implícitos en la valoración de Bruselas llegan al 67%-68% en el primer

caso y hasta el 85% en el segundo. Si aplicamos el desglose por tipos de

activos, estos cálculos estiman que los descuentos utilizados por la

Comisión serían del 95% para el suelo, del 90% para las promociones en construcción y del 75% para el producto acabado.

Según las fuentes consultadas, la referencia que ha tomado Bruselas son precios "de liquidación",

es decir, lo que se podría obtener si hubiera que vender todos estos

activos de golpe ahora mismo, en vez de durante 15 años como prevé el

plan de negocio del 'banco malo'. Esos precios de derribo "no tienen

sentido", según estas fuentes, ya que no se van a materializar y, por

tanto, no reflejan realmente el mercado.

"El valor de mercado que toma Bruselas para este ejercicio tiene que ser inferior al valor adoptado por Sareb;

de lo contrario, las entidades venderían los activos en mercado en vez

de traspasarlos. Pero no ha tomado un valor real de mercado, sino de una

situación de crisis en la que se inunda el mercado vendiendo todos los

activos a la vez", explican fuentes del Banco de España.

Descuentos teóricos

Por tanto, estas ayudas de Estado no son más que un mero apunte contable, son ayudas teóricas o ficticias porque

no se van a entregar realmente a las entidades, sino que proceden del

ejercicio de valoración citado. Por ello, no tienen impacto en el

déficit ni en la deuda públicos. El importe efectivo de las ayudas es el

del rescate más las inyecciones del FROB, pero esta actitud de la

Comisión ha sembrado la inquietud en todo el sector financiero español

porque se suponía que los descuentos del banco malo estaban pactados con

la troika.

El grueso del desfase entre las ayudas reales y las calculadas por la Comisión corresponde a BFA-Bankia, para la que Bruselas calcula ayudas por 36.000 millones, cuando

esta entidad va a recibir 22.424 (los 17.959 del rescate europeo más

los 4.465 que recibió del FROB 1 en forma de préstamo y que se

convirtieron en capital con su nacionalización en mayo). Para

CatalunyaCaixa, el cálculo es de 14.000 millones, frente a los 12.052

efectivamente percibidos (9.084 del rescate más 1.250 del FROB 1 y 1.718

del FROB 2 en forma de capital, de ahí que sea pública). En el caso de

Novagalicia, el comisario europeo Joaquín Almunia calcula 10.000

millones en ayudas, cuando recibirá 9.052 (5.425 de Europa más 1.162 del

FROB 1 más 2.465 del FROB 2). En el caso de Banco Valencia, la

estimación europea es de 7.000 millones, y las ayudas reales de 5.500

(4.500 del rescate y 1.000 del FROB cuando fue intervenida).

lunes, 3 de diciembre de 2012

El FMI mantiene reuniones con las sociedades de tasación para revisar el valor del suelo en España

El FMI ha celebrado una ronda de cinco reuniones con las compañías

responsables de la tasación en España para analizar el valor real del

suelo, uno de los activos clave en el balance bancario. El FMI ha

mantenido cuatro reuniones con la Sociedad de Tasación y una más con

TINSA, según fuentes del organismo internacional que tienen intención de

seguir su análisis.

click to see

click to see

BURKINA FASO:Un español costea el centro tecnológico más moderno de África Occidental

Hay gente que lleva una vida previsible: metro, boulot, dodó,

que dicen los franceses (trabajar y dormir). Y otra que no sigue

absolutamente ninguna regla y se lía la manta a la cabeza cuando menos

se lo espera uno. A esta segunda hornada pertenece Félix Pérez Ruiz de Valbuena,

un soriano que casi roza los 60 y que un buen día abandonó su carrera

empresarial en España para irse nada más y nada menos que a Burkina

Faso, donde, por no haber, no hay ni resorts turísticos. Y allí, cual

don Quijote luchando contra los molinos, dedica sus días desde hace años

a la única biblioteca española que hay por aquellos lares, en ese país

antes denominado Alto Volta y que figura como uno de los más pobres del

mundo.

Pero vayamos a los inicios de esta historia: Félix lleva

toda su vida dedicándose a la enseñanza, no en vano es uno de los

fundadores, junto con sus hermanos, de las academias Adams, pyme que,

por otra parte, destina parte de sus beneficios a construir escuelas y

pozos en distintos países de África, entre los cuales está Burkina Faso.

Fue

así como Félix empezó a viajar a este destino, hasta que un buen día

dejó su carrera empresarial, vendió sus acciones y destinó ese dinero a

instalarse en el país africano y a construir el que, sin duda, es uno de

los centros de enseñanza y tecnología más modernos de África

Occidental: la biblioteca Olvido Ruiz de Valbuena.

La

biblioteca, que lleva el nombre de su madre, tiene cibercafé, sala de

conferencias, de informática, cine 3D, etc. Abre de 9 de la mañana a 21

horas, emplea a 18 personas y cuenta con un fondo editorial de 5.000

libros. Aunque lo que más impresiona de ella es su nivel tecnológico:

hay 70 equipos de última generación destinados a las clases y 18 en el

cibercafé… Todo un desafío en un país donde las carreteras asfaltadas

brillan por su ausencia y donde la mayor parte de la población vive en

las áreas rurales.

“Primero pensé en abrirla en la capital, en

Ouagadougou, pero allí las parcelas eran más caras, así que acabé aquí,

en Ouahigouya. También compré un terreno de 40 hectáreas para montar

campamentos para niños, pero nos quedamos sin fondos”, comenta Félix.

La

biblioteca ofrece cursos de informática (60 horas por 15.000 CFA, unos

23 euros), de idiomas, los sábados y domingos hay cine, los jueves

cuentacuentos… La hora en el ciber cuesta 500 CFA, ni un euro. Félix y

Asséto, la directora general del centro, se dedican a dar a conocer la

biblioteca por los institutos y los jueves, por ejemplo, recogen a niños

de las escuelas en los pueblos de los alrededores para que descubran lo

que es una biblioteca… ¡y un ordenador!

La biblioteca ha sido financiada únicamente con los fondos de Félix. Un millón de euros. Esta

es la espectacular cifra que ha costado poner en pie semejante

proyecto. Dinero y paciencia, porque aquí las cosas son como en palacio…

van despacio. “Lo más frustrante es que todo es muy lento, son muy

informales”, se queja Félix, quien a veces tiene ganas de tirar la

toalla. No es difícil comprenderle y para ello, basta una anécdota: hace

tres años se celebró un maratón en la carretera que une la capital con

Ouahigouya. Los organizadores marcaron el recorrido con neumáticos: a

día de hoy, los neumáticos aún siguen en la carretera.

Sí, el

ritmo de África nada tiene que ver con el europeo. Ni sus gentes. Ni sus

condiciones de vida. Pero lo que pasa en África tampoco sucede en otros

países, para lo bueno y para lo malo. Sólo eso explica que a Félix se

le reciba como a un rey cuando visita alguno de los pueblos donde ha

construido pozos y escuelas, como en Ouagandé, donde los niños, unos 200

tirando por lo bajo, le esperan el tiempo que haga falta, bajo un sol

de justicia a pesar de estar en noviembre, para darle la bienvenida

cantando “Olvido, tonton Félix…”. Ojalá esta canción improvisada siga sonando muchos años y este centro de conocimiento siga acogiendo a mentes inquietas.

sábado, 1 de diciembre de 2012

De Guindos crea una figura a medida para que La Caixa no caiga en las manos de la Generalitat:FUNDACION BANCARIA

El Ministerio de Economía ha inventado una figura llamada "fundación bancaria" a medida de La Caixa, para evitar que la caja catalana se convierta en una fundación ordinaria bajo el control de la Generalitat y

preservar su condición de entidad de crédito. Este tipo de fundaciones

no están reguladas todavía aunque es presumible que estén supervisadas

directamente por el Banco de España. La figura se aplicará también a

otras entidades como Unicaja e Ibercaja.

En un comunicado, el departamento de Luis de Guindos explica

que "se aborda la transformación de las cajas de ejercicio indirecto

(aquellas que han traspasado su actividad financiera a un banco) en

fundaciones bancarias en el caso de que mantengan participaciones significativas en una entidad de crédito

o en fundaciones ordinarias, en caso contrario". Es decir, las

fundaciones bancarias serán las que tengan posiciones de control en el

banco al que han transferido su actividad, aunque todavía no se ha

definido qué criterio se va a aplicar para definir ese control.

Hasta

ahora, la reforma de la Ley de Cajas establecía que las cajas de

ahorros debían convertirse en fundaciones de carácter especial cuando no

alcanzaran el 25% del capital de sus bancos, pero que podían mantenerse como cajas las que superaran ese porcentaje,

como es el caso de La Caixa. Con la medida anunciada este viernes,

todas las cajas tendrán que convertirse en fundaciones, salvo las que

actúen en un "ámbito geográfico y de actividad reducido" (es decir, las

cajas de Ontinyent y Pollença).

Sin embargo,

para evitar que todas las cajas transformadas en fundaciones sean

controladas por las comunidades autónomas, Economía se ha sacado de la

manga esta nueva figura de la fundación bancaria que tendrá un régimen

especial de supervisión. De esta forma, se salva la independencia de La Caixa, que siempre ha presumido de ser una caja de fundación privada y de estar al margen de los dictados del poder político.

El presidente de la entidad, Isidre Fainé, siempre se ha opuesto a la transformación de las cajas en fundaciones precisamente

para no caer bajo la supervisión de la Generalitat, y de hecho la norma

que permitía a las cajas mantener su estatus cuando superasen el 25%

del capital fue una victoria del financiero en su pulso con el entonces

Gobierno socialista.

Ahora obtiene un nuevo

triunfo, pero no se trata de la última batalla que tendrá que librar

Fainé. El Memorándum de Entendeimiento (MoU) para el rescate europeo de

la banca española exige que todas las cajas reduzcan su participación por debajo del 50% en

los bancos que controlan, algo a lo que también se opone La Caixa. Para

evitarlo, está negociando fórmulas como la constitución de un holding o

el aplazamiento de esta medida en el caso de las entidades que hayan

aprobado los test de estrés de Oliver Wyman.

La

figura de la fundación bancaria se aplicará a otras cajas que también

controlan la mayoría del capital de sus respectivos bancos, como Unicaja

o Ibercaja. Más dudoso es si se aplicará a aquella que detentan el

control pero no con más del 51%, como CajaMurcia en BMN.

jueves, 29 de noviembre de 2012

Las ayudas para sanear la banca sobrepasan ya los 106.500 millones

De momento, el dinero que se va a destinar para limpiar los balances de las entidades débiles y llevar a cabo la reestructuración de sus plantillas y sucursales supera los 106.500 millones de euros, después de que Bruselas autorizara ayer la hoja de ruta para las cuatro entidades nacionalizadas (BFA-Bankia, CatalunyaCaixa, Novagalicia y Banco de Valencia). Un rescate bancario sin culpables ni responsables.

Este es, al menos, el dinero comprometido por ahora por Europa, Estado y el Banco de España, que incluye desde participaciones preferentes, inyección de capital, traspaso de activos tóxicos al banco malo o Sareb y esquemas de protección contra pérdidas por periodos de hasta un máximo de diez años. Sólo las nacionalizadas percibirán 67.000 millones de euros, según los cálculos comunitarios. Es decir, dos tercios del total.

La factura aún no está cerrada. A principios de 2013 crecerá previsiblemente, una vez que a finales de diciembre la Comisión Europea apruebe los planes de las cuatro entidades que presentan déficit de capital. BMN, Liberbank, España-Duero y Caja3 se verán obligados a ceder los créditos inmobiliarios y los pisos y suelo adjudicados, además de percibir ayudas para recapitalizarse.

Las necesidades calculadas por Oliver Wyman de estos cuatro grupos ascienden a casi 6.200 millones de euros. Bruselas advirtió ayer que el trabajo no ha terminado y que espera dar su visto bueno a los planes de estas entidades débiles.

Más del 10% del PIB

El coste total, por tanto, superará el 10% del PIB español y se acercará a los peores presagios realizados a lo largo de estos años por los bancos de inversión internacionales, que situaban las necesidades globales del sector español entre 100.000 millones y 120.000 millones. Por ejemplo UBS calculó a finales de 2010 unas exigencias de hasta 120.000 millones entre capital y previsiones para asumir deterioros por la exposición inmobiliaria.

Las estimaciones de estos bancos extranjeros fueron tachados entonces por el sector y por el Gobierno como de erróneas y exageradas y desde las autoridades se achacaban a un ataque a nuestro país por parte del mundo anglosajón.

Parte de esta factura se podrá recuperar en los próximos años y otra puede que no se consuma. Dependerá de las ventas del banco malo, de las desinversiones de las entidades nacionalizadas y de las pérdidas que sufran los activos cubiertos por los esquemas de protección (EPA). Además, estos últimos sistemas que facilitan la adjudicación de grupos en manos del Estado son financiados por el Fondo de Garantía de Depósitos (FGD), con lo que la carga la asume el conjunto del sector con sus aportaciones anuales y no el erario público.

El Sabadell ve probable que no tendrá que utilizar los más de 19.000 millones concedidos por el FGD. Incluso menos de la mitad. En el plan aprobado por la Comisión Europea, se estima que consumirá hasta 8.000 millones en diez años. De esta manera, las ayudas finales podrían rebajarse en este caso de los actuales 25.000 millones amenos de 15.000 millones.

Fondos europeos

La factura, a partir de ahora, correrá a cargo de los socios comunitarios a cambios de duras imposiciones de recortes de plantilla y oficinas a las entidades ayudadas. España reclamó a Europa una ayuda de hasta 100.000 millones. De esta línea de crédito, que se devolverá en un plazo de doce años, se utilizarán algo más de 40.000 millones. Ayer Bruselas dio el visto bueno a la inyección de 17.960 millones para BFA-Bankia, que tendrá que reducir su personal en un 28%. ¿Cómo recortará Bankia su plantilla en más de 6.000 empleados? A vueltas con el despido de 20 días.

Además, se inyectarán otros 5.425 millones a Novagalicia; 9.080 millones para CatalunyaCaixa; y 4.500 para Banco de Valencia en el proceso de adjudicación a CaixaBank.

En diciembre se esperan nuevos fondos para las cuatro entidades que presentan debilidades. BMN espera reducir el déficit hasta 500 millones gracias al acuerdo de venta de 450 oficinas al Sabadell; España-Duero confía en proseguir con su fusión con Unicaja después de traspasar activos al banco malo, al igual que Caja 3 con Ibercaja.

Liberbank, por su parte, prevé lograr socios privados para evitar la entrada del FROB en su capital tras la transferencia de inmuebles y créditos a la Sareb.

El ministro de Economía, Luis de Guindos, sostuvo que los 40.000 millones del rescate financiero actual tendrán un coste "claramente inferior" al 1% que se pagó en la oleada de fusiones de 2010- 2011.

"Al final, la financiación para la inyección de capital vendrá del MEDE, y el coste no será lo que les dije -del 1,5% como el fondo anterior-. Las condiciones de plazo y periodo de carencia serán exactamente las mismas, pero el coste estará claramente por debajo del 1%, lo que supone que el coste para los contribuyentes será claramente inferior a los 20.000 millones que ustedes tuvieron que emitir del Frob, que está al 4,3%", indicó.

Este es, al menos, el dinero comprometido por ahora por Europa, Estado y el Banco de España, que incluye desde participaciones preferentes, inyección de capital, traspaso de activos tóxicos al banco malo o Sareb y esquemas de protección contra pérdidas por periodos de hasta un máximo de diez años. Sólo las nacionalizadas percibirán 67.000 millones de euros, según los cálculos comunitarios. Es decir, dos tercios del total.

La factura aún no está cerrada. A principios de 2013 crecerá previsiblemente, una vez que a finales de diciembre la Comisión Europea apruebe los planes de las cuatro entidades que presentan déficit de capital. BMN, Liberbank, España-Duero y Caja3 se verán obligados a ceder los créditos inmobiliarios y los pisos y suelo adjudicados, además de percibir ayudas para recapitalizarse.

Las necesidades calculadas por Oliver Wyman de estos cuatro grupos ascienden a casi 6.200 millones de euros. Bruselas advirtió ayer que el trabajo no ha terminado y que espera dar su visto bueno a los planes de estas entidades débiles.

Más del 10% del PIB

El coste total, por tanto, superará el 10% del PIB español y se acercará a los peores presagios realizados a lo largo de estos años por los bancos de inversión internacionales, que situaban las necesidades globales del sector español entre 100.000 millones y 120.000 millones. Por ejemplo UBS calculó a finales de 2010 unas exigencias de hasta 120.000 millones entre capital y previsiones para asumir deterioros por la exposición inmobiliaria.

Las estimaciones de estos bancos extranjeros fueron tachados entonces por el sector y por el Gobierno como de erróneas y exageradas y desde las autoridades se achacaban a un ataque a nuestro país por parte del mundo anglosajón.

Parte de esta factura se podrá recuperar en los próximos años y otra puede que no se consuma. Dependerá de las ventas del banco malo, de las desinversiones de las entidades nacionalizadas y de las pérdidas que sufran los activos cubiertos por los esquemas de protección (EPA). Además, estos últimos sistemas que facilitan la adjudicación de grupos en manos del Estado son financiados por el Fondo de Garantía de Depósitos (FGD), con lo que la carga la asume el conjunto del sector con sus aportaciones anuales y no el erario público.

El Sabadell ve probable que no tendrá que utilizar los más de 19.000 millones concedidos por el FGD. Incluso menos de la mitad. En el plan aprobado por la Comisión Europea, se estima que consumirá hasta 8.000 millones en diez años. De esta manera, las ayudas finales podrían rebajarse en este caso de los actuales 25.000 millones amenos de 15.000 millones.

Fondos europeos

La factura, a partir de ahora, correrá a cargo de los socios comunitarios a cambios de duras imposiciones de recortes de plantilla y oficinas a las entidades ayudadas. España reclamó a Europa una ayuda de hasta 100.000 millones. De esta línea de crédito, que se devolverá en un plazo de doce años, se utilizarán algo más de 40.000 millones. Ayer Bruselas dio el visto bueno a la inyección de 17.960 millones para BFA-Bankia, que tendrá que reducir su personal en un 28%. ¿Cómo recortará Bankia su plantilla en más de 6.000 empleados? A vueltas con el despido de 20 días.

Además, se inyectarán otros 5.425 millones a Novagalicia; 9.080 millones para CatalunyaCaixa; y 4.500 para Banco de Valencia en el proceso de adjudicación a CaixaBank.

En diciembre se esperan nuevos fondos para las cuatro entidades que presentan debilidades. BMN espera reducir el déficit hasta 500 millones gracias al acuerdo de venta de 450 oficinas al Sabadell; España-Duero confía en proseguir con su fusión con Unicaja después de traspasar activos al banco malo, al igual que Caja 3 con Ibercaja.

Liberbank, por su parte, prevé lograr socios privados para evitar la entrada del FROB en su capital tras la transferencia de inmuebles y créditos a la Sareb.

El ministro de Economía, Luis de Guindos, sostuvo que los 40.000 millones del rescate financiero actual tendrán un coste "claramente inferior" al 1% que se pagó en la oleada de fusiones de 2010- 2011.

"Al final, la financiación para la inyección de capital vendrá del MEDE, y el coste no será lo que les dije -del 1,5% como el fondo anterior-. Las condiciones de plazo y periodo de carencia serán exactamente las mismas, pero el coste estará claramente por debajo del 1%, lo que supone que el coste para los contribuyentes será claramente inferior a los 20.000 millones que ustedes tuvieron que emitir del Frob, que está al 4,3%", indicó.

sábado, 24 de noviembre de 2012

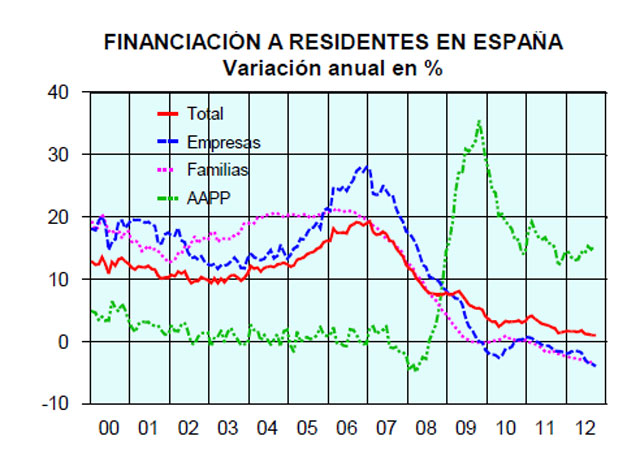

El crédito se desploma un 6% en términos reales y agrava la recesión. FAMILIAS Y EMPRESAS TIENEN CADA VEZ MÁS DIFICULTADES

Si la reforma del sistema financiero tenía un objetivo (“lograr que el crédito vuelva a las familias y las empresas”, en palabras del ministro De Guindos) lo cierto es que nueve meses después, nada de nada.

El crédito no sólo no se ha recuperado, sino que, por el contrario, cae

en picado. Hasta el extremo de que en septiembre, según los datos del propio Ministerio de Economía, la financiación al sector privado ha retrocedido un 6% en términos reales. Es decir, sin inflación.

Se trata, con diferencia, de la mayor contracción

del crédito desde que existen series históricas. Y para hacerse una

idea de lo que supone hay que tener en cuenta que incluso en el año 2009

-pocos meses después del hundimiento de Lehman Brothers y en medio de una recesión superior a la actual- el crédito al sector privado se comportaba mejor.

El flujo efectivo

-lo que realmente llega a los agentes económicos- está creciendo ahora a

un ritmo del 1% en términos nominales (con inflación), lejos del 4% que

aumentaba en los años más duros de la anterior recesión. La causa tiene

que ver, lógicamente, con el deterioro de la demanda solvente

debido al agravamiento de la situación económica (más desempleo y

empeoramiento adicional del consumo), pero también con las necesidades

de liquidez por parte de las administraciones públicas, que literalmente se están comiendo el poco crédito disponible. A lo que hay que unir las propias dificultades del sector financiero para dar créditos en plena recomposición de sus balances para ganar en solvencia.

En concreto, la financiación del sector público está creciendo

a ritmos ligeramente superiores al 15%, incluso por encima de 2011. La

tasa es extremadamente elevada si se tiene en cuenta que en el conjunto de la eurozona

los préstamos a las administraciones públicas están creciendo sólo un

1,7%. Lo paradójico es que la aceleración de la demanda de crédito

público se produce en España en un contexto de restricción presupuestaria.

O dicho en otros términos, el estancamiento de la recaudación está

siendo compensado con mayores apelaciones al mercado para financiar el

abultado déficit. Algo más de 100.400 millones de euros el año pasado.

Como consecuencia

de ello, mientras que el sector privado de la economía detrae 2,6

puntos al crecimiento del crédito, el público aporta 3,6 puntos, lo que

refleja una clara divergencia. Se está produciendo un claro ‘efecto expulsión’ que tanto preocupaba al ministro Montoro en tiempos de la oposición.

Un problema europeo

La

restricción del crédito, en todo caso, no es un fenómeno exclusivamente

español. Aunque en ningún país de los grandes de la eurozona se produce

con tanta intensidad. Según datos del Banco Central Europeo (BCE), la

tasa de variación interanual de los préstamos al sector privado

(ajustada de ventas y titulizaciones de préstamos) siguió descendiendo

en septiembre hasta el -0,4 %, desde el -0,2 % registrado en agosto.

En palabras del BCE, la moderación de la dinámica de los préstamos refleja “la debilidad de las perspectivas para el PIB, una mayor aversión al riesgo

y el ajuste en curso de los balances de hogares y empresas”, lo cual

influye negativamente en la demanda de crédito. El BCE matiza que,

incluso, “en algunos países de la zona del euro, la segmentación de los mercados financieros y las restricciones

sobre el capital de las entidades limitan la oferta de crédito”. Es

decir, que no todo se debe a la menor demanda de crédito solvente debido

a la crisis económica, sino que hay causas más profundas.

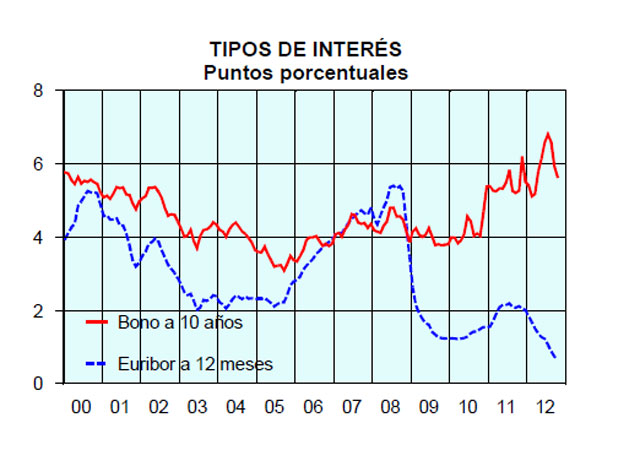

El

racionamiento del crédito se produce, además, en un contexto de

descenso de los tipos de interés. Los últimos datos oficiales reflejan

que el tipo medio de los préstamos a hogares se situó en septiembre en el 3,18%, por debajo del 3,46% de 2011.

ZARZALEJOS.el CONFIDENCIAL:El Estado se asoma al caos

“Donde ninguno manda, mandan todos. Donde todos mandan, nadie manda. Es el caos” (Jacobo Benigno Bossuet)

Es de suponer que el presidente del Gobierno, hombre reflexivo y prudente, esté contemplando con preocupación cómo el Estado entra en una dinámica muy próxima al caos, es decir, a la confusión y el desorden. Los aportan, desde luego, las elecciones catalanas de mañana que los líderes independentistas plantean como un plebiscito para iniciar un trayecto de secesión de Cataluña del resto de España. Los ciudadanos deseamos creer que el Gobierno tenga algún plan -además de aplicar la ley- para el abordaje político de la cuestión catalana que es una constante en nuestra historia. Pero no podemos estar seguros de que el Ejecutivo de Rajoy disponga de ideas demasiado claras. Por el contrario, cabe la sospecha de que es precisamente la inacción gubernamental y su propia falta de lucidez las que favorecen el patio de Monipodio en el que se ha convertido el escenario público español.

Cuesta entender cómo el Ministerio del Interior –un coladero, a lo que se ve- consiente que sea un sindicato policial el que difunda el informe fantasma sobre supuestos comportamientos ilegales de Pujol y Mas, un informe sin firma, sin data y confeccionado con retales, inconsistente, pero plataforma para que sobre ella se haya montado un circo en el que han intervenido a su manera, además de policías sindicalistas, un comisario-jefe de la UDEF que ni sabe ni contesta al respecto, un juez instructor que dice no haber solicitado información adicional alguna que se refiera a esos dirigentes nacionalistas y un fiscal que en Cataluña niega la veracidad de escrito de marras y en Madrid su superior jerárquico -el fiscal general del Estado- le desautoriza airadamente. En este cuadro de situación –crítico, no ya por la recesión sino por el desmayo en la conducción de la nave de Estado por los responsables de sus tres poderes- es perfectamente lógico que asistamos mañana a un episodio como el de la pretensión secesionista de Cataluña, coyuntura a la que se ha llegado por la convergencia de la irresponsabilidad del nacionalismo independentista y por la ausencia de políticas cohesivas del Estado en una España que tiende a hacerse el harakiri cuando vienen mal dada

Tampoco parece que en el Ministerio de Justicia su titular –que propone el nombramiento del Fiscal General y al que instruye según su Estatuto orgánico cuando lo entiende necesario-controle mucho mejor que su colega de Interior la situación, sobre todo si al episodio del informe se añade que los jueces –otro poder del Estado- se arremolinan tanto por la Ley de Tasas como por los desahucios, y se plantan ante aquella y suspenden estos, como si la norma fuese de plastilina y quedase su aplicación al albur de sus señorías. Claro que si el presidente del Tribunal Supremo y del Consejo General del Poder Judicial se lanza a opinar contra la reforma laboral, no menos lo hará contra la Ley de Tasas que le parece al muy progresista Gonzalo Moliner “difícilmente explicable”, criterio que choca con la mayoría parlamentaria que la ha aprobado.

Para entender los despropósitos en los que están incurriendo aquellos que –policías, jueces, fiscales y, especialmente, el Gobierno- vienen obligados a salvaguardar la dignidad del Estado, es recomendable la lectura de un ensayo jurídico-moral y filosófico que corre de mano en mano desde hace algunos meses. Se titula “El imperio de la ley. Una visión actual”. Su autor es el catedrático de Filosofía del Derecho de la Universidad Autónoma de Madrid, Francisco J. Laporta, que tiene un largo itinerario como articulista en medios de comunicación, con tesis polémicas (por ejemplo, sobre el papel de las víctimas del terrorismo en el juego político y electoral), pero al que hay que interpretar desde una perspectiva intelectual y no estrictamente ideológica.

En marzo de 2009 escribió en el diario El País un artículo particularmente afortunado que guardé y que viene ahora como anillo al dedo. Se titulaba La ingravidez de la ley y decía algo tan actual como esto: “Ya se empieza a mirar con incredulidad esa suerte de voluntarismo que exhiben las autoridades ante cualquier atropello de que se tiene noticia, sea un acto de terror, un episodio de corrupción urbanística, un desastre de tráfico o un caso de malos tratos a la mujer. Para todas las calamidades tienen la misma respuesta: sobre los responsables –repiten una y otra vez- caerá todo el peso de la ley. Lo que sucede de unos años a esta parte, es que la ley está perdiendo peso sin que los principales interesados en mantenerla en forma parezcan preocupados por ello. Y al paso que va terminará por pesar tan poco que pueda ser considerada una entidad ingrávida”.

Exactamente eso es lo que ya ha sucedido: la ley es leve, ligera… ingrávida, carece de consistencia, se desprecia y desoye y, como resultado, comienza el caos que como advertía el clérigo e intelectual francés J.B. Bossuet -cuya cita encabeza este artículo- se consuma cuando todos mandan o cuando ninguno lo hace. En España la confusión y el desorden se han producido históricamente cuando las instancias públicas confunden los planos en los que deben actuar. Esto es, cuando ocurre lo que ahora sucede: los policías enjuician a los jueces, los jueces juzgan en la calle a los políticos y legisladores, estos a los tribunales y así sucesivamente. Y mejor, corramos, de momento, un tupido velo sobre los avatares por los que atraviesa la más alta magistratura del Estado que están en coherencia con el paisaje político general.

En este cuadro de situación –crítico, no ya por la recesión sino por el desmayo en la conducción de la nave de Estado por los responsables de sus tres poderes- es perfectamente lógico que asistamos mañana a un episodio como el de la pretensión secesionista de Cataluña, coyuntura a la que se ha llegado por la convergencia de la irresponsabilidad del nacionalismo independentista y por la ausencia de políticas cohesivas del Estado en una España que tiende a hacerse el harakiri cuando vienen mal dadas. Y en la que la ley, efectivamente, es ya ingrávida. No pesa, no se siente, no está presente. O sea, confusión y desorden: el comienzo de nuestro particular caos.

Es de suponer que el presidente del Gobierno, hombre reflexivo y prudente, esté contemplando con preocupación cómo el Estado entra en una dinámica muy próxima al caos, es decir, a la confusión y el desorden. Los aportan, desde luego, las elecciones catalanas de mañana que los líderes independentistas plantean como un plebiscito para iniciar un trayecto de secesión de Cataluña del resto de España. Los ciudadanos deseamos creer que el Gobierno tenga algún plan -además de aplicar la ley- para el abordaje político de la cuestión catalana que es una constante en nuestra historia. Pero no podemos estar seguros de que el Ejecutivo de Rajoy disponga de ideas demasiado claras. Por el contrario, cabe la sospecha de que es precisamente la inacción gubernamental y su propia falta de lucidez las que favorecen el patio de Monipodio en el que se ha convertido el escenario público español.

Cuesta entender cómo el Ministerio del Interior –un coladero, a lo que se ve- consiente que sea un sindicato policial el que difunda el informe fantasma sobre supuestos comportamientos ilegales de Pujol y Mas, un informe sin firma, sin data y confeccionado con retales, inconsistente, pero plataforma para que sobre ella se haya montado un circo en el que han intervenido a su manera, además de policías sindicalistas, un comisario-jefe de la UDEF que ni sabe ni contesta al respecto, un juez instructor que dice no haber solicitado información adicional alguna que se refiera a esos dirigentes nacionalistas y un fiscal que en Cataluña niega la veracidad de escrito de marras y en Madrid su superior jerárquico -el fiscal general del Estado- le desautoriza airadamente. En este cuadro de situación –crítico, no ya por la recesión sino por el desmayo en la conducción de la nave de Estado por los responsables de sus tres poderes- es perfectamente lógico que asistamos mañana a un episodio como el de la pretensión secesionista de Cataluña, coyuntura a la que se ha llegado por la convergencia de la irresponsabilidad del nacionalismo independentista y por la ausencia de políticas cohesivas del Estado en una España que tiende a hacerse el harakiri cuando vienen mal dada

Tampoco parece que en el Ministerio de Justicia su titular –que propone el nombramiento del Fiscal General y al que instruye según su Estatuto orgánico cuando lo entiende necesario-controle mucho mejor que su colega de Interior la situación, sobre todo si al episodio del informe se añade que los jueces –otro poder del Estado- se arremolinan tanto por la Ley de Tasas como por los desahucios, y se plantan ante aquella y suspenden estos, como si la norma fuese de plastilina y quedase su aplicación al albur de sus señorías. Claro que si el presidente del Tribunal Supremo y del Consejo General del Poder Judicial se lanza a opinar contra la reforma laboral, no menos lo hará contra la Ley de Tasas que le parece al muy progresista Gonzalo Moliner “difícilmente explicable”, criterio que choca con la mayoría parlamentaria que la ha aprobado.

Para entender los despropósitos en los que están incurriendo aquellos que –policías, jueces, fiscales y, especialmente, el Gobierno- vienen obligados a salvaguardar la dignidad del Estado, es recomendable la lectura de un ensayo jurídico-moral y filosófico que corre de mano en mano desde hace algunos meses. Se titula “El imperio de la ley. Una visión actual”. Su autor es el catedrático de Filosofía del Derecho de la Universidad Autónoma de Madrid, Francisco J. Laporta, que tiene un largo itinerario como articulista en medios de comunicación, con tesis polémicas (por ejemplo, sobre el papel de las víctimas del terrorismo en el juego político y electoral), pero al que hay que interpretar desde una perspectiva intelectual y no estrictamente ideológica.

En marzo de 2009 escribió en el diario El País un artículo particularmente afortunado que guardé y que viene ahora como anillo al dedo. Se titulaba La ingravidez de la ley y decía algo tan actual como esto: “Ya se empieza a mirar con incredulidad esa suerte de voluntarismo que exhiben las autoridades ante cualquier atropello de que se tiene noticia, sea un acto de terror, un episodio de corrupción urbanística, un desastre de tráfico o un caso de malos tratos a la mujer. Para todas las calamidades tienen la misma respuesta: sobre los responsables –repiten una y otra vez- caerá todo el peso de la ley. Lo que sucede de unos años a esta parte, es que la ley está perdiendo peso sin que los principales interesados en mantenerla en forma parezcan preocupados por ello. Y al paso que va terminará por pesar tan poco que pueda ser considerada una entidad ingrávida”.

Exactamente eso es lo que ya ha sucedido: la ley es leve, ligera… ingrávida, carece de consistencia, se desprecia y desoye y, como resultado, comienza el caos que como advertía el clérigo e intelectual francés J.B. Bossuet -cuya cita encabeza este artículo- se consuma cuando todos mandan o cuando ninguno lo hace. En España la confusión y el desorden se han producido históricamente cuando las instancias públicas confunden los planos en los que deben actuar. Esto es, cuando ocurre lo que ahora sucede: los policías enjuician a los jueces, los jueces juzgan en la calle a los políticos y legisladores, estos a los tribunales y así sucesivamente. Y mejor, corramos, de momento, un tupido velo sobre los avatares por los que atraviesa la más alta magistratura del Estado que están en coherencia con el paisaje político general.

En este cuadro de situación –crítico, no ya por la recesión sino por el desmayo en la conducción de la nave de Estado por los responsables de sus tres poderes- es perfectamente lógico que asistamos mañana a un episodio como el de la pretensión secesionista de Cataluña, coyuntura a la que se ha llegado por la convergencia de la irresponsabilidad del nacionalismo independentista y por la ausencia de políticas cohesivas del Estado en una España que tiende a hacerse el harakiri cuando vienen mal dadas. Y en la que la ley, efectivamente, es ya ingrávida. No pesa, no se siente, no está presente. O sea, confusión y desorden: el comienzo de nuestro particular caos.

martes, 20 de noviembre de 2012

MOODY'S DOWNGRADES FRANCE'S GOVT BOND RATING TO Aa1 FROM Aaa

Moody's también rebaja la triple A de Francia

lunes, 19 de noviembre de 2012

Exteriores ofrece no pagar impuestos para atraer multinacionales a España

El Ministerio de Asuntos Exteriores incluye en su oferta para captar inversiones fuera de las fronteras españolas un tipo de sociedad para empresas y grupos extranjeros que permite a las empresas no residentes en nuestro país no tributar por los dividendos o participaciones en beneficios generadas por sus empresas filiales.

Invest in Spain, entidad dependiente del Ministerio de Economía, que integra las delegaciones que se desplazan a otros países para capta inversiones, promociona estas ayudas como "un régimen fiscal de los más competitivos en la UE".

Entre otras empresas acogidas a este régimen especial destacan las multinacionales Morgan Stanley; Petrobras; Bombardier; Cemex; Toshiba; Hewlett-Packard; Pepsi (PBG); Exxon; Starbuks; American Express; Jacobs y Lilly.

A pesar de las necesidades de recaudación del Gobierno, las entidades de tenencia de valores extranjeros (Etve) dan mejor tratamiento fiscal a las sociedades no residentes en España que las holdings holandesas o luxemburguesas, empleadas para reducir la carga tributaria a pagar, con instrumentos similares a los empleados por los paraísos fiscales.

sábado, 17 de noviembre de 2012

Ayuntamiento de ULM ,ESCUDO CATALUNYA 1370

En el Ayuntamiento de Ulm (Baden-Würtemberg, tocando a Baviera) hay, desde que se construyó el edificio el año 1370, escudos de países de aquella época con los cuales en esa época se debian mantener relaciones comerciales.

Pueden verse los escudos de Milán, Venecia, Inglaterra, Catalunya, Francia y

Castilla.

DANIEL LACALLE : EL ESTADO NOS ATACA

“Inflationism will not solve the problem brought by parasitical relationships. The greater the entitlements state, the lesser economic growth”

Si hay algo que me preocupa de la posible y tímida recuperación de la economía española que comenta en este excelente documento nuestro compañero Ignacio de la Torre es caer en el optimismo, volver a los vicios del pasado y no trabajar para cortar ese cordón umbilical estado-deuda-sector financiero, vasos comunicantes del riesgo exponencial que tanta desconfianza genera en los mercados.

“El dinero público no es de nadie”

El martes, la prensa internacional mostraba las dramáticas imágenes de la huelga general. Y ante las reclamaciones de unos y otros de “olvidar el déficit” -más deuda-, de derechos sociales -más deuda-, imponer políticas de crecimiento -más deuda- y de llevar a cabo un impago -quiebra-, me preguntaba por qué somos tan egoístas que aplaudimos mientras nos gastamos el dinero de generaciones futuras bajo la ilusa promesa de que “ya creceremos” y, sin embargo, nos rebelamos contra las consecuencias de ese despilfarro.

El mayor engaño de la pasada década fue llamar "crecimiento" a "deuda", y el actual llamar "austeridad" a "despilfarro contenido". Como les he mostrado en mi gráfico favorito en varias ocasiones, el crecimiento de España, excluyendo el efecto de deuda, fue muy bajo (casi cero anual) durante la burbuja, y lo que llaman ahora “austeridad” es solo ligerísima moderación presupuestaria, consecuencia del despilfarro anterior.

Piensen lo bien que estaríamos hoy si hubiéramos hecho en 2005 una huelga con una buena pancarta diciendo: "no hipotequemos a nuestros nietos" cuando multiplicábamos la deuda por dos.

El problema del endeudamiento radica en que es una droga y que, además, nubla la prudencia a la hora de gastar o invertir. Y que cuando se acaba, el “mono” es peor de lo que nadie imaginaba. Se empieza justificando para “hacer inversiones de crecimiento” y se acaba despilfarrando en gastos tan “sociales” como los 12.000 millones que pagamos en subvenciones. Se empieza pensando que se pagará con crecimiento, luego que se pagará con más deuda de fondos exteriores, después que se pagará con más impuestos y, finalmente, se quiebra.

Desde 2003, cada euro nuevo de deuda ha generado productividades marginales cero y, desde 2004, negativas (fuente Goldman Sachs). Es el “umbral de saturación de deuda”.

Corremos el riesgo de pasar de saturación de deuda a saturación impositiva, que genera destrucción de crecimiento, riesgo de descapitalización y quiebra.

Como a los drogadictos, siempre nos parece que “yo controlo” -mi deuda sobre PIB es menor que la de Japón- y “a mí no me va a pasar” -España no es Grecia-, o el actual “mi colega está peor” -la deuda privada es mayor-.

A ver. La deuda privada se contrae libremente. La deuda privada excesiva se repaga con ampliaciones de capital, desinversiones y caja libre. Si la empresa no puede pagarla, quiebra, se venden sus activos y se liquida. La deuda pública es impuesta obligatoriamente. La deuda pública se repaga con más impuestos y más recortes y si no se paga, se arruina a los ciudadanos. Importantes diferencias.

El mayor riesgo para la recuperación: la simbiosis Estado-banca

Sin embargo, la distinción deuda privada-pública y el mercado libre, donde la quiebra y el riesgo crediticio son pilares fundamentales para garantizar el correcto funcionamiento del sistema, se distorsionan cuando entran el clientelismo y los favores.

¿Por qué se rescatan bancos y empresas de sectores “estratégicos” (oigo la palabra y me entran escalofríos)? Porque los bancos tienen un 34% de su balance en deuda pública y porque cuando cae el crédito, ¿saben quién no puede sufrir la pérdida de crédito “credit crunch”? La Administración Pública.

El gráfico inferior, cortesía del Banco de España, muestra el terrible impacto de lo que en el mercado se llama “crowding out” -cuando el Estado acapara el crédito disponible y hunde el acceso al crédito de familias y empresas-. Las Administraciones Públicas (AAPP) han visto multiplicar su acceso al crédito mientras el resto de sectores (OSR, otros sectores residenciales) perdían acceso a la financiación. Y también esasempresas públicas que se crearon con alegría hasta acumular 55.000 millones de deuda y que hoy no se pueden cerrar porque ni tienen valor, ni se puede asumir su deuda.

Por eso se rescatan bancos en todo el mundo. Para que la burbuja de crédito a las Administraciones Públicas no estalle. Y esto no sería un problema si se creara riqueza en vez de cubrir gastos corrientes, pero cuando “invierten” agárrate que viene otro aeropuerto inútil, y el coste de esa deuda se va a repagar con impuestos y menos crédito.

La deuda en sí misma no es mala. La deuda es mala cuando no genera ninguna rentabilidad. Y, como en cualquier actividad económica, hay “inversiones sociales” que no generan rentabilidad económica y son aceptables, pero éstas no pueden acaparar y sobrepasar a las inversiones que generan rentabilidad, porque de lo contrario llevamos a cabo una espiral de gasto, que implica más deuda y más impuestos, un mayor empobrecimiento, menos ingresos, el mismo gasto, más deuda y la quiebra.

El gasto público en España, según Eurostat, es del 45,2%. Si sumamos comunidades autónomas, empresas públicas y otras administraciones y quitando transferencias es del 50,2%. Ese porcentaje es imposible de soportar cuando se tiene una economía cíclica y centrada en servicios y exportaciones como la nuestra.

¿Y me dicen que el problema es el petróleo? Me lo dijo un lector el otro día. Claro, la factura petrolera es menos de un 4,5% del PIB, las Comunidades Autónomas, el 10% y el gasto público, el 50,2%. Claramente culpa de la OPEP. Obvio.

Es curioso lo que escuché al líder de un partido que afirma que la “austeridad es criminal” en televisión. Dijo que “él sería un buen ministro de economía porque es muy austero y ahorra”. Sin embargo, lo que quiere para su familia no lo quiere para el Estado. Efectivamente, este señor ha llevado a cabo una gestión de su economía impoluta, adecuando ingresos a gastos y manteniendo un “gasto social” -su familia, la educación de sus hijas- sin endeudarse. Cada euro que ha cobrado se lo ha trabajado. Sin embargo, no quiere esa gestión para su país y quiere que el mercado nos regale el dinero. Porque el dinero no es de nadie. Pues el mercado no financia donaciones.

El riesgo Estado en el sector financiero

Seamos claros. Sin confianza en el Estado y en el sector financiero no habrá recuperacion. Por eso, la austeridad y el balance de cuentas públicas es esencial para todo. Crédito, crecimiento privado y derechos sociales.

Mucha gente me dice que “los bancos se forran pidiendo prestado al BCE al 1% y comprando deuda pública al 5%”. Hay varios errores en esa frase:

- Para el inversor, el banco está corriendo un riesgo muy alto. No es un chollo, es una imposición implícita del Estado de “comprar sus bonos”. Para que aparezca el famoso titular “el Tesoro coloca con éxito…”. Claro, porque lo compran todo los bancos.

- Sin embargo, el riesgo de esa inversión, por mucho interés que pueda dar, reside en el principal y en el peso de la exposición a deuda soberana. Es como si usted dice que gana mucho porque compra una casa y luego la alquila a un inversor. Y entonces compra todas las casas de la zona y se las alquila al mismo inversor. Si de repente dejaj de pagarle el alquiler, o valen menos por acumulacion de riesgo, o le acampa una comuna de gangsters en el jardín, su “inversión chollo” es ruinosa. Cuando el Estado copa no solo el crédito, sino la inversión de la banca, el riesgo y la dependencia es tremendo. El gráfico inferior muestra la cantidad de deuda pública en el balance de los bancos.

El riesgo Estado en los derechos sociales

La importancia de cuadrar las cuentas, de dejar de despilfarrar y de moderar la deuda impacta en sus derechos sociales. ¿Cómo? Las instituciones públicas, seguridad social, pensiones y otras tienen enormes cantidades -en algunos casos más del 90% de sus recursos- invertidos en deuda pública. Si el Estado sigue endeudándose y creando un agujero de gasto improductivo del que no puede salir, el impago nos lleva a la quiebra de dichas instituciones. Por eso, no entiendo cuando piden dejar de pagar la deuda.

El riesgo Estado en la creación de riqueza

El número de empresas que están reportando pérdidas o rebajando sus estimaciones para 2013 no hace más que crecer. Y más impuestos significa menos inversiones. Las inversiones en España de las empresas del Ibex en 2013 caerán un 35%.

Siempre me hablan de los mal llamados paraísos fiscales, que en realidad son “refugios fiscales”. No hay paraísos fiscales, hay infiernos fiscales. ¿Qué nos impide hacer de España un refugio fiscal? Recaudaríamos más, cubriríamos nuestros servicios básicos y los ciudadanos con más renta disponible, consumirían más. Los refugios fiscales, si sirven de algo, es precisamente para atemperar la voracidad recaudatoria de los gobiernos. ¿Dónde se creen que estaría el tipo marginal de IRPF si no existieran? Me dice un lector “porque entonces los paraísos fiscales bajarían más sus impuestos y no serviría de nada”. Sin embargo, qué sorpresa, eso no ocurre. Porque, como todos, tienen unos gastos públicos cercanos al 25% de su PIB.

El déficit como gran error

No entiendo cómo los ciudadanos que critican a los políticos piden más déficit y más deuda cuando no ha funcionado. Repetir. ¿Se quejan de mala gestión y piden que se destinen más recursos a los malos gestores? ¿Se imaginan que su fondo de pensiones perdiera dinero y ustedes le dieran más dinero aún?

El problema es que, como el maltratador que le dice a su señora “sin mí no eres nada”, les han convencido de que la única salida al problema de gasto y deuda del Esttado es más Estado y deuda. Y para ello hay que minar la confianza del individuo. Sin embargo, el español es muy listo. Y sabe que saldremos de ésta y que si hay algún brote verde lo ha generado el sector privado, esas empresas medianas y pequeñas que proporcionan el 70% del valor añadido y empleo del país.

El despilfarro, el gasto y la deuda siempre se toleran. Pero no se valoran sus consecuencias. Según la Comisión europea, España registrará un déficit -pérdidas- del 8% en 2012 -y, de ello, menos del 1% es por las ayudas a la banca- y del 6% en 2013 y 2014, con una deuda sobre PIB del 97,2% en 2014. ¿Austeridad?

Tengan en cuenta que para generar recursos suficientes para cubrir solamente el aumento de deuda que suponen esas predicciones -que sinceramente espero que no se cumplan- España tendría que recaudar el 50% de todos los ingresos de 2011 en los próximos tres años, solamente para mantener la deuda del Estado “sin crecer”.

Lo bueno de planificar para cuadrar gastos e ingresos es muy simple. Si se equivocan, y el país crece más, se ahorra y se mitigan los impactos si se vuelve a la crisis. Lo que todos ustedes hacen cada día. Lo malo de la política de la hormiga contra la cigarra es que cuando llega el invierno ya no queda nada, y lo que es peor, se depende de la caridad (del BCE, del FMI, de quien sea), que suele venir con exigencias que nos empobrecen y nos hacen menos libres.

La austeridad no mola. No genera Invercarias, Omniums, películas sin estrenar de presupuesto subvencionado, fiestas comarcales con el cantante de moda pagado con deuda, pisos que nunca bajan, subvenciones, aeropuertos y consejos de cajas en las Bahamas.

La austeridad fastidia, pero más fastidia, y a mucha más gente durante mucho más tiempo, la quiebra.

miércoles, 14 de noviembre de 2012

Happy Islamic (Hijri) New Year =)

domingo, 11 de noviembre de 2012

SPAIN:La información sensible de la banca seguirá siendo opaca pese a las exigencias del MOU

Las exigencias de mayor transparencia de la banca española que impone el Memorándum de Entendimiento con Bruselas (MOU) tendrán su límite precisamente en la información más sensible de las entidades: la relacionada con los riesgos. Así se recoge en una de las enmiendas presentadas por el Grupo Popular a la ley que desarrollará el Real Decreto de reestructuración y resolución de entidades de crédito, que establece como excepción al derecho de acceso de los ciudadanos este tipo de información por ser "muy sensible y basada en apreciaciones subjetivas de las entidades".

El citado MOU asegura en su punto 23 que "la mejora de la transparencia es un requisito esencial para fomentar la confianza en el sector bancario español". Y añade que "ya se han adoptado varias medidas importantes para incrementar la cantidad y calidad de la información facilitada por las entidades de crédito a la ciudadanía, en concreto su exposición al riesgo inmobiliario y del sector de la construcción. Las autoridades españolas han hecho público, para consultas, una propuesta de regulación cuyo objeto es reforzar y armonizar los requisitos de información de todas las entidades de crédito en relación con parcelas esenciales de sus carteras, como los préstamos reestructurados y refinanciados y la concentración sectorial".

sábado, 10 de noviembre de 2012

The Vatican’s financial affairs. On His Holiness’s public service

The Vatican’s financial affairs

On His Holiness’s public service

RENÉ BRÜLHART made his name as head of Liechtenstein’s financial-intelligence unit. Thanks to his diligence in rooting out financial crime over the past eight years, the tiny European principality, nestled between Switzerland and Austria, is no longer widely condemned as a haven for dirty money. This success, combined with his good looks, led one magazine to dub the 40-year-old Swiss lawyer the James Bond of the financial world.

His latest job might unnerve even 007: Mr Brülhart has been recruited to clean up the Vatican’s reputation. For years allegations of financial shenanigans have swirled around the Institute for Works of Religion, commonly known as the Vatican Bank. The bank is modest in size: as of last November it had just €6.3 billion ($8.3 billion) in assets, 33,400 accounts and 13 ATMs (for use by its own clients, which comprise religious organisations and individuals, Holy See lay employees and foreign countries’ embassies). But it also has features that make it alluring to money-launderers: an evaluation in July by Moneyval, the Council of Europe’s anti-money-laundering group, pointed to high volumes of cash transactions, global activities and limited information on many organisations operating in the Vatican.

In the latest scandal, its president, Ettore Gotti Tedeschi, was sacked in May. He and his former employer are now caught up in a money-laundering investigation led by Naples prosecutors. Mr Gotti Tedeschi has denied wrongdoing, saying the reason he was fired was that he got “too close to the truth” about the bank’s dealings. Only in December 2010 did Pope Benedict XVI issue a so-called Motu Propriooutlawing money-laundering and the financing of terrorism.

Mr Brülhart’s challenge is the same as it was in Liechtenstein: to get his client onto the all-important “white list” of territories that are deemed to comply with the standards on combating financial crime set by the OECD, a club of rich and emerging economies. First, he will need to build a financial-intelligence unit that can investigate suspicious money flows properly. The Vatican has a group that is supposed to do this but it has made little progress, not least because its people lack training.

Second, he will need to create a truly independent supervising authority for the Vatican Bank and the Administration of the Patrimony of the Apostolic See, which manages the Vatican’s property and securities holdings. A supervisor-of-sorts created by Benedict in 2010, the Financial Information Authority (FIA), lacks the legal powers and independence necessary to monitor and sanction these financial institutions, according to Moneyval. The FIA has no clear right to demand access to books for accounts or other information, for instance. Overall, the Vatican was compliant or largely compliant with only nine of Moneyval’s 16 core standards, proving deficient in areas such as customer due diligence and the reporting of suspicious transactions.

Mr Brülhart has the right pedigree to help. During his time transforming Liechtenstein’s bad-boy image, he was involved in the return of assets owned by the regime of Saddam Hussein to the new Iraqi government, as well as in uncovering the Siemens bribery scandal. His efforts were recognised by his peers in 2010, when he was appointed deputy head of the Egmont Group, a network of national financial-intelligence agencies. His strong Catholic credentials should also help. He even studied canon law as a student in Fribourg. He is said to have the strong backing of Cardinal Tarcisio Bertone, the Vatican’s powerful secretary of state, who hired him.

But he faces unique challenges. The Holy See’s financial institutions are not straightforward commercial organisations, but “canonically recognised” public entities created to serve the church. It is hard to introduce the sort of rules that brought Liechtenstein’s banks to heel. And though he may have the support of the pope’s right-hand man, he is still an outsider trying to shake up the financial affairs of an ecclesiastical city-state that is notoriously resistant to change and external interference. He will need Bond-like cunning to complete his mission.

Ayyam Gallery will open two new locations this winter in London and Jeddah.

Ayyam Gallery will open two new locations this winter in London and Jeddah.

The exhibition space in London’s prestigious Mayfair neighbourhood strengthens Ayyam Gallery's global ambition and reinforces it as a key player in the international art scene.

Situated at the heart of Jeddah city center, the new outpost further establishes Ayyam Gallery's presence in the Middle East, which already includes spaces in Damascus, Beirut and Dubai.

The new Ayyam Gallery branches are anticipated to open before the end of the year. The opening exhibition in London will showcase paintings and sculptures by Nadim Karam and Ayyam Gallery Jeddah will open with a show featuring paintings by Abdul Karim Majdal Al Beik.

jueves, 8 de noviembre de 2012

miércoles, 7 de noviembre de 2012

Josep Baselga: “El càncer deixarà de matar i deixarà de matar aviat”.

Josep Baselga: “El càncer deixarà de matar i deixarà de matar aviat”.

Berenberg Art unit partners with London Fine Art Fund Group

Berenberg Art Advice GmbH is partnering with London-based Fine Art Fund Group Ltd to offers high net worth investors access to art as a distinct and uncorrelated asset class.

Berenberg Art Advice GmbH will act as adviser to the Berenberg Art Capital Fund Ltd, which is investing some €50m in selected "blue chip" works of recognised artists.

Dusseldorf-based Berenberg Private Bank, is one of Germany's oldest owner-managed and independent banks, says art has become a new and important asset class.

"Due to the capital market's insecurities and the recommended diversification of assets, material assets stay in the investor's focus. Since its value develops independently from classical assets such as stocks, bonds or real estate, art is a suitable supplement to any well-structured portfolio," says Raymund Scheffler, Berenberg Art Advice managing partner and head of the bank's Düsseldorf branch.

The fund's goal is to build a portfolio that holds extraordinary artworks of several genres and of young international artists.

Private placement with a minimum amount of €100,000 is offered to selected individuals only. The fund will run for seven years with a triple extension option, at the management's discretion, over one year each.

"In the context of investment it is essential to build a portfolio of selected artworks that are continuously demanded across the international markets," said Dr Stefan Horsthemke, managing partner of Berenberg Art Advice.

Collaborating with leading museums, galleries and collections will form an important aspect of the project. The general investment policy is to invest on a long-term basis.

The know-how of Berenberg Art Advice is complemented through a joint venture agreement with the Fine Art Fund Group Ltd, which will contribute to the due diligence process.

The Group will function in the investment committee, co-advising the executive board as well as coordinating administrative services like insurance, transportation, storage or restoration.

The investment committee consists of the three Berenberg Art Advice GmbH partners, Helge Achenbach, Dr Stefan Horsthemke and Raymund Scheffler, the director of Berenberg Private Capital GmbH, Jürgen Raeke and The Fine Art Fund Group's CEO, Philip Hoffman and Director of Art Investment Morgan Long.

Both the concept and structure of the Berenberg Art Capital Fund has been developed by Berenberg Private Capital GmbH, a Berenberg Bank subsidiary that has been identifying and presenting opportunities in the private equity sector since 1991.

The investment focus is on buying and selling blue-chip works and on developing a diversified portfolio. "In so doing, the fund links the collector's passion and proven experience in the art market to a professional investment structure," Helge Achenbach, Berenberg Art Advice partner, says.

The Fine Art Fund Group, established by Philip Hoffman in 2001 is a leading international art investment house with offices in London, Geneva, Lugano, Dubai and Beijing, and an international team of 40 managers and art consultants.

EMPIEZA EL BAILE ::DRAGHI LA CRISIS TOCA ALEMANIA

Draghi acaba con el optimismo post-electoral en las bolsas: la crisis toca a Alemania

Estados Unidos ya tiene nuevo 'jefe' y eso ha despejado las recientes incertidumbres, pero el presidente del BCE,Mario Draghi, ha devuelto a Europa su realidad: la crisis está empezando a pasar factura a la economía alemana. Eso, sumado al jarro de agua fría de lasprevisiones de Bruselas, que ha asegurado que España no logrará el objetivo de déficit para 2013, ha provocado un giro de 180 grados en los mercados.

martes, 6 de noviembre de 2012

domingo, 4 de noviembre de 2012

sábado, 3 de noviembre de 2012

viernes, 2 de noviembre de 2012

jueves, 1 de noviembre de 2012

La CNMV prolonga el veto a los bajistas hasta el 31 de enero

Cualquier día van a vetar la ley de la gravedad.

Suscribirse a:

Comentarios (Atom)